|本文摘自《把小錢滾成大財富:愈早看破愈早財務自由的存錢迷思》一書,由時報出版授權刊登,班.卡爾森著;陳正芬譯。|首圖/Pixabay

本篇目錄 [隱藏]

何時該開始存錢?

根據富比士 400 大富豪排行榜(Forbes 400),巴菲特(Warren Buffett)在 1990 年即將度過 60 歲生日時,他的淨值近 40 億美元。30 年後的 2020 年,90 歲的巴菲特淨值高達 700 多億美元(而且是扣除了數百億美元的慈善捐款後)。換言之,巴菲特的淨值有將近 95%是在他 60 歲以後創造的。

等我們說明完簡單的例子後,再來探討這點。

大部分關於退休的計算,所需輸入的資料相當簡單,只要輸入目前已儲蓄的金額、目標儲蓄額,以及假設的報酬,計算機就會根據上述假設的輸入資料,得出未來值。

用這個方法來判斷退休前要存多少錢,並不周全,因為人生不是一直線的。退休金的計算簡單明瞭,真實世界卻是錯綜複雜。規劃退休時,需要重視的是正確(在預想範圍內),而不是精確(分毫不差),不過,計算數字可以讓你大致了解,你的儲蓄習慣對於創造長期財富的影響。

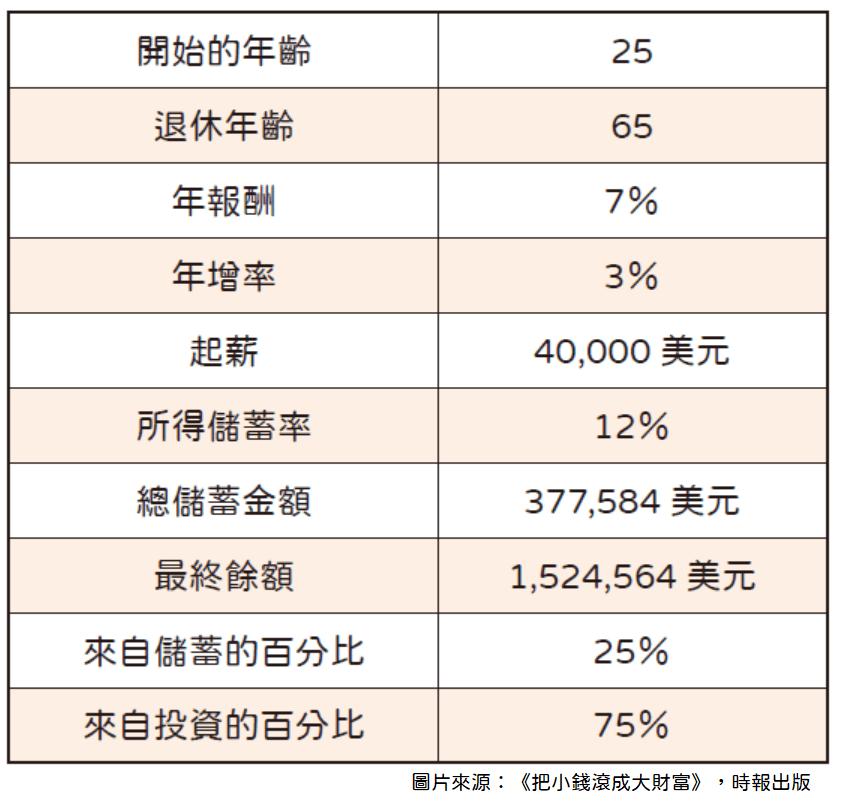

了解這點後,請看以下典型的退休規畫計算,這是假想某位年輕人的未來展望。假設你在 25 歲開始存錢,目標是 65 歲退休。一開始,你把年薪 40,000 美元的 12%存起來,每一年增加 3%。

上述假想的退休金計算,到最後會存下多少錢?答案是,起步早加上高儲蓄率,年屆退休時會存下超過 150 萬美元。

由此可知,穩定的二位數儲蓄率,加上不錯的投資報酬和合理的複利,使這個例子的假想主角在年屆退休時,成為百萬富翁。

看到這些數字會使你相信,你的投資報酬占了很大比重,因為四分之三的最終儲蓄額來自複利的投資收益。不過,把上述結果切分成不同時期,會有不同的發現。

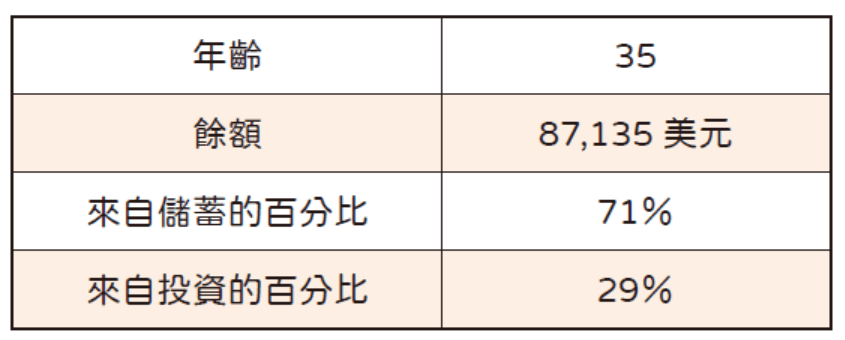

以下是 25 歲開始儲蓄,到 35 歲時的情況:

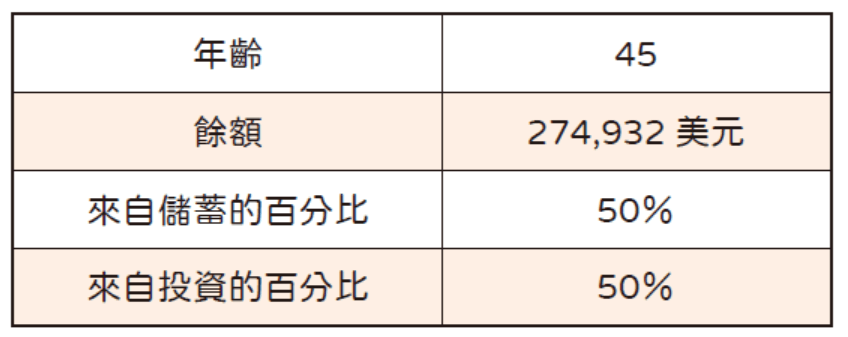

在剛開始那 10 年,你存入退休帳戶的金額,構成餘額的大部分。以下是 45 歲的情況:

要經過 20 年以上,投資收益對餘額的貢獻才會追上儲蓄。

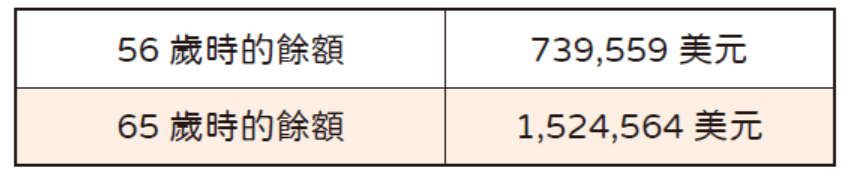

計算退休金時,隱藏著一個看不見的複利,也就是絕大多數的成長,會出現在接近退休年齡、累積起夠多的餘額時。在儲蓄和投資的最後 10 年間,你會看

到價值如下變動:

上例中,最後 10 年(56 歲至 65 歲)的投資收益達 660,000 美元,占最終餘額的 40%以上。

巴菲特的例子就是這個原理。跟巴菲特做比較,顯然會讓人不爽,因為這位奧馬哈的股神(Oracle of Omaha)*是地球上的前幾大富豪;然而,巴菲特的資產成長和上述退休金計算的例子,都顯示金錢是緩慢成長,直到累積到一定數字後,才會隨著複利作用而一飛衝天。

對一般存退休金的人來說,真正的財富來自儲蓄、複利及等待,這是要花時間的,而且不容易,可能要幾十年才看得到豐碩的成果,比大部分人期待的久多了。

儲蓄比投資重要,但儲蓄無聊,投資則充滿變化。隨著人均壽命的提高,人們比以前更需要具備耐心的美德,並且了解自己未來的時間漫長。

這個基本的例子還提供了幾個啟示:

- 聚焦在金融市場上多幾個百分點的投資報酬比較令人興奮,殊不知,你在職業生涯的前幾十年能存多少錢,遠比投資策略更重要。

- 在前面的例子中,把收入的儲蓄率從 12%增加到 15%,對於最終餘額的效果,幾乎等同於每年提高 1%的投資績效。20%的儲蓄率等於每年的市場報酬超過 2%。在投資上賺取較高報酬,比存更多錢困難許多;你能掌控儲蓄率,但卻無人能掌控市場的變化。

- 把複利拆成不同的時間區間,足以說明堅持長期儲蓄和投資計畫的力量。每次市場的波動似乎都可能使你賺錢或虧損;事實上,提高儲蓄率的簡單動作,長期下來能為財富帶來巨大的影響。

- 一份研究發現,能夠成功地退休,有近四分之三可以歸因於個人的儲蓄比率,其餘才是投資標的及資產配置的選擇。對絕大多數人來說,儲蓄比投資更重要。

如果你不存錢,你是不是巴菲特第二,就不是重點。錢才會生錢,儲蓄永遠在投資之前。

(* 譯注:巴菲特的綽號,因為他住在美國內布拉斯加州的奧馬哈。)

太晚才開始存退休金,怎麼辦?

現在有這麼多大齡男女尚未為退休做好準備,有許多理由。有些人單純是收入沒有多到有閒錢為晚年著想,有些人則是工作運不順、在理財方面遇到壞榜樣、個人理財習慣不良,或者缺乏金錢管理的知識。家有三個小孩的我,能夠體會為何許多家長會把孩子放在支出的第一優先順位上。

無論理由為何,有不少人後悔當初年輕一點就開始存錢該有多好,可惜沒有。40 或 50 歲才開始存退休金並不理想,但也不代表注定失敗。如果比較晚才開始為退休規劃,還是可以採取幾個步驟,替退休後的人生籌措財源,只要做幾件可能讓你不太舒服的事,同時停止浪費時間。

最好開始儲蓄的時間是 10 年前,第二好的時間是今天。如果你是這種情況,不要沮喪,很多相同情況的人會認為太遲而索性放棄,但實情並非如此。

年紀較長才開始存錢,有幾個潛在的優勢。例如,你應該是處在收入的巔峰期,孩子很可能已經離家,不再靠你賺錢來養,空巢族可以把原本給孩子的大學學費或其他費用存起來;此外,你可能已經還清貸款,如果多年來你一直在清償負債,現在就可以馬上把這筆錢轉去儲蓄。

你可能會為了追趕進度,而禁不住誘惑,投入高風險的投資標的,但是,若要花 10 到 20 年的時間,趁退休前累積退休老本,存錢依舊是遠比投資重要。

假設卡爾和卡菈.卡爾森都是 50 歲,都沒存什麼退休養老金。孩子現在已經獨立在外,因此,他們可以火力全開存錢,把失去的領土拿回來。卡爾想藉由多多冒險來彌補之前沒能存下來的錢,而卡菈則寧可提高儲蓄率,來收復失土。

卡爾森夫婦目前家戶所得為 100,000 美元,每年隨生活成本調整提高 2%。卡菈預期投資標的每年複利 6%,想存下收入的 20%;卡爾則認為他只靠買賣股票、少存點錢,就能賺更多。卡菈覺得卡爾對自己的選股能力太有信心,她寧可多存點錢,也不願接受較高風險的投資策略。

這對夫妻想在 65 或 70 歲退休,但又不確知在這麼短的時間內,能存到多少錢。他們目前的計畫如下,其中一個的儲蓄率較高,另一個是卡爾憑著選股功力賺了很多錢。

即使卡爾的投資順利,是卡菈目標報酬率 6%的兩倍,但提高儲蓄率依然會帶來較好的結果。卡爾森夫妻的儲蓄率從 10%提高到 20%所帶來的結果,優於投資報酬率從 6%提高到 12%,即使是經過 20 年。此外,卡爾很可能不是巴菲特第二,因此,提高儲蓄率遠比提高投資報酬率容易。

提高投資組合的風險,無法保證更多獲利;市場不會因為你需要,就給你高報酬。你的儲蓄率是由你控制,但沒有人能控制金融市場的報酬。比較可能的情況,是卡爾冒更多風險,結果卻減損了他們儲蓄的績效表現,因為專業人士的選股績效紀錄很差,更別說是業餘者。

年輕時開始儲蓄是重要的,能幫助你確實養成理財習慣,讓複利替你的錢滾雪球。但是,儲蓄對於儲存退休金進度落後的人來說,或許更加重要,因為你沒有很多年可以讓複利發揮作用。

意思並不是說,你一退休就不再是個投資者。根據社會安全管理機構的資料,今天退休的夫妻,有 50%的機率至少其中之一會活到 90 歲以後,你退休後還

是有 20 至 30 年的時間來管理你的錢。然而,如果退休後不工作的話,你作為賺取所得者和儲蓄者的身分是有年限的。

卡爾和卡菈還有其他延續投資的方法。投資專家艾利斯(Charles Ellis)發現,將退休年齡從 62 歲延後到 70 歲,可能使需要的儲蓄率降低 50%以上。延長工作年限不僅可以存更多錢,也使那些錢有更長的時間複利,減少投資組合在退休後需要持續的時間,還能將領取社會安全生活補助金的請領年齡延後。

將請領社會安全生活補助金的年齡,從 62 歲延後至 70 歲,能提高每月給付額超過 70%。有些人不想延長工作年限,但是,對那些有意願且有能力的人來說,能夠大幅增進退休後的財務狀況。

無論你是否較晚才開始儲存退休養老金,知道自己何時才能退休,對每個人來說都是一種心理掙扎。

學習更多行銷人文章

賺的錢永遠不夠花?邁向財富自由的理財觀念分享

你每個月會存多少錢?從日常養成儲蓄習慣,改變開銷心態!

|本文摘自《把小錢滾成大財富:愈早看破愈早財務自由的存錢迷思》一書,由時報出版授權刊登,未經出版社授權請勿轉載。|

作者資訊

- 我們致力於提供台灣行銷從業者專業、實用的文章內容,若您也認同我們的理念,歡迎來信投稿:news@marketersgo.com

此作者最新相關文章

- 2025-04-10行銷策略備貨銷量難掌控?讓AI協助企業精準預測

- 2025-03-21行銷案例零售媒體趨勢焦點|拓展零售媒體收入,以數據價值鞏固品牌商需求!零售媒體與網紅行銷強聯手,全面釋放內容轉換效益!

- 2025-03-18行銷策略缺工浪潮來襲,生技製藥產業該如何透過數位轉型降低成本?

- 2025-03-18行銷策略川普2.0時代下的全球經濟重塑與品牌行銷新戰略

-366x243.png)

-366x243.jpg)